MBA PRESENCIAL

GESTÃO DE

INVESTIMENTOS

MBA PRESENCIAL

GESTÃO DE

INVESTIMENTOS

PRÓXIMA TURMA

04 de maio de 2026

PRÉ-REQUISITOS

Curso de graduação em qualquer área e domínio da leitura em inglês.

CARGA HORÁRIA | DURAÇÃO

A carga horária mínima do programa é de 363 horas com 12 meses de duração.

AULAS/HORÁRIOS

Segundas, terças e quartas, das 19h15 às 22h30

INVESTIMENTO

R$ 35.400,00 à vista ou 24 parcelas de R$ 1.561,14.

CONDIÇÕES ESPECIAIS NÃO CUMULATIVAS

Matrículas antecipadas para Ex-alunos PUC-Rio1 e Empresas Parceiras2:

- 20% até 15/03/26;

- 15% até 30/04/26.

Demais candidatos:

- 10% até 15/03/26;

- 5% até 30/04/26.

Segundo MBA com 50% de desconto3:

- Faça seu segundo MBA no IAG PUC-Rio com 50% de desconto.

Desconto válido para portadores de diplomas de MBAs na área de Gestão/Negócios. Verifique junto à secretaria, através do WhatsApp (21) 99452-7756, se seu curso atende os pré-requisitos.

Inclusão:

- 20% para pessoas negras3, transexuais ou pessoas com deficiência4.

LOCAL

Prédio do IAG – Escola de Negócios da PUC-Rio

Rua Marquês de São Vicente, 225 – Gávea

Rio de Janeiro / RJ | CEP: 22451-900

CONTATO

Informações ou dúvidas, entre em contato com a Secretaria Acadêmica do IAG PUC-Rio: (21) 2138-9240 | contato@iag.puc-rio.br

WhatsApp: 21 99452-7756

11Desconto válido para ex-alunos PUC-Rio que concluíram os cursos de:

-

Especialização (360h), Graduação, Mestrado e Doutorado.

-

Formação e Aperfeiçoamento do IAG PUC-Rio (mínimo 180h).

2Verifique junto à secretaria do IAG se sua empresa está cadastrada como empresa parceira.

3Pessoas negras (pretas ou pardas), socialmente reconhecidas como tais, conforme lei 12.990/2014.

4Pessoas com deficiência, conforme lei federal 7853/1989 e decretos federais 3298/1999 e 5296/2004.

Rua Marquês de São Vicente, 225 – Gávea

WhatsApp: 21 99452-7756

Especialização (360h), Graduação, Mestrado e Doutorado.

Formação e Aperfeiçoamento do IAG PUC-Rio (mínimo 180h).

OBJETIVOS DO PROGRAMA

O MBA em Gestão de Investimentos tem como objetivo levar seus participantes a desenvolverem conhecimentos teóricos e aplicados de gestão de recursos e suas ferramentas, proporcionando aos alunos tanto a compreensão do processo de investimentos no mercado financeiro, quanto a utilização de tais práticas em seus negócios.

No curso são abordadas as técnicas de análise e precificação de ativos e derivativos, entre eles os principais instrumentos de renda fixa e variável e dos fundos especializados, como hedge funds, imobiliários, de private equity e venture capital e de pensão, entre outros.

PÚBLICO-ALVO

Profissionais com nível superior, que buscam adquirir ou ampliar seus conhecimentos e técnicas sobre a gestão especializada de ativos financeiros, de forma a atuar como: gestores de investimentos no mercado de capitais em empresas com exposição internacional, analistas, gestores de risco, administradores de fundos de investimentos, consultores de investimentos e economistas.

ARTIGO PUBLICADO

Pesquisa revela que Bitcoin já reage às mesmas forças que movem a Bolsa, o dólar e os juros — e que essa conexão se intensifica em crises.

Os professores Gerson Júnior e Marcelo Cabús Klötzle, do MBA em Gestão de Investimentos do IAG PUC-Rio, em conjunto com o professor Rafael Palazzi (FEA-USP), são os Pesquisadores responsáveis por este estudo, que analisa mais de 10 anos de dados e questiona a narrativa do “ouro digital” como porto seguro.

LEIA O PRESS-RELEASE DO ARTIGO | CLIQUE AQUI

MEDALHA E CERTIFICADO

Ao final do curso, o aluno que for aprovado em todos os créditos receberá uma Medalha Digital registrada em Blockchain e o Certificado do MBA.

Imagem ilustrativa da Medalha Digital

COORDENAÇÃO

Augusto Ferreira da Costa Neto

Doutor em Administração

augusto.costa@phd.iag.puc-rio.br

> Currículo Lattes

Marcelo Cabús Klötzle

Doutor em Economia pela Universitat Eichstatt (Alemanha)

klotzle@iag.puc-rio.br

> Currículo Lattes

| Núcleo Básico |

|---|

| Núcleo Complementar |

|---|

| TCC |

|---|

Gerson Júnior

Marcelo Cabús Klötzle

Raphael Braga da Silva

raphael.braga@prof.iag.puc-rio.brSELEÇÃO

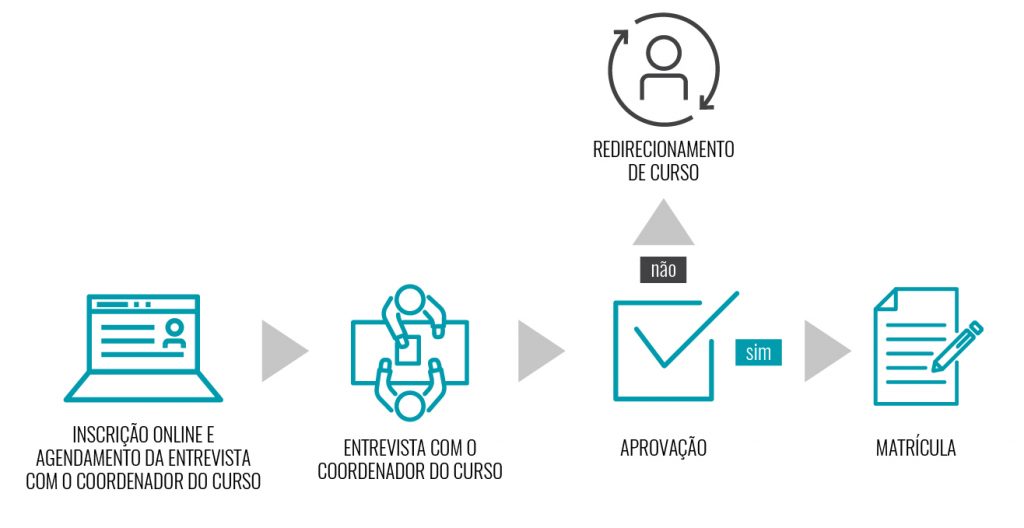

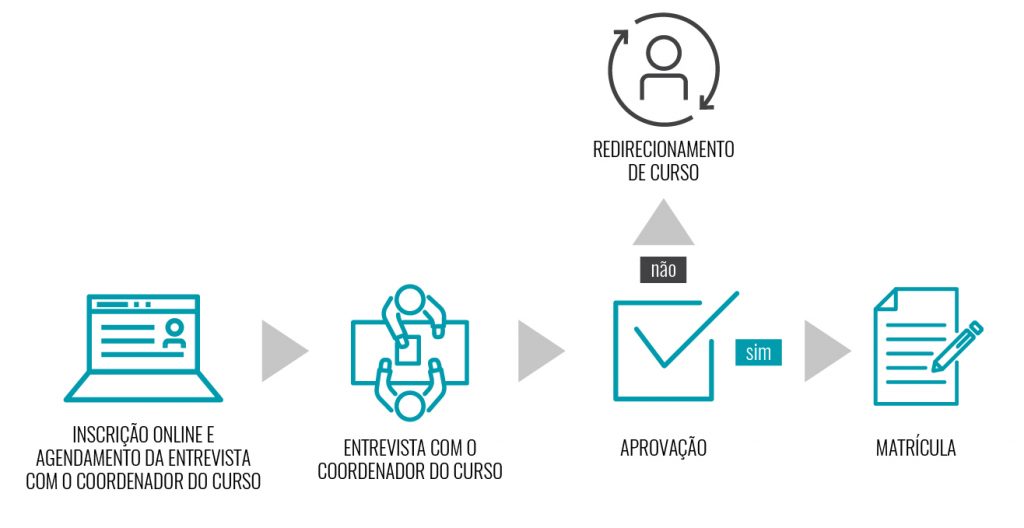

A seleção será realizada com base em entrevista (que pode ser pessoal, por telefone ou outro aplicativo de videoconferência) com a coordenação do curso, considerando os objetivos profissionais do candidato. Ao realizar a inscrição, será agendada a data da entrevista e, posteriormente, informado ao candidato se foi ou não aprovado para ingresso no curso. Só então será feita a matrícula.

PRÉ-REQUISITOS

Curso de graduação em qualquer área e domínio da leitura em Inglês.

OBJETIVOS DO PROGRAMA

O MBA em Gestão de Investimentos tem como objetivo levar seus participantes a desenvolverem conhecimentos teóricos e aplicados de gestão de recursos e suas ferramentas, proporcionando aos alunos tanto a compreensão do processo de investimentos no mercado financeiro, quanto a utilização de tais práticas em seus negócios.

No curso são abordadas as técnicas de análise e precificação de ativos e derivativos, entre eles os principais instrumentos de renda fixa e variável e dos fundos especializados, como hedge funds, imobiliários, de private equity e venture capital e de pensão, entre outros.

PÚBLICO-ALVO

Profissionais com nível superior, que buscam adquirir ou ampliar seus conhecimentos e técnicas sobre a gestão especializada de ativos financeiros, de forma a atuar como: gestores de investimentos no mercado de capitais em empresas com exposição internacional, analistas, gestores de risco, administradores de fundos de investimentos, consultores de investimentos e economistas.

ARTIGO PUBLICADO

Pesquisa revela que Bitcoin já reage às mesmas forças que movem a Bolsa, o dólar e os juros — e que essa conexão se intensifica em crises.

Os professores Gerson Júnior e Marcelo Cabús Klötzle, do MBA em Gestão de Investimentos do IAG PUC-Rio, em conjunto com o professor Rafael Palazzi (FEA-USP), são os Pesquisadores responsáveis por este estudo, que analisa mais de 10 anos de dados e questiona a narrativa do “ouro digital” como porto seguro.

LEIA O PRESS-RELEASE DO ARTIGO | CLIQUE AQUI

MEDALHA E CERTIFICADO

Ao final do curso, o aluno que for aprovado em todos os créditos receberá uma Medalha Digital registrada em Blockchain e o Certificado do MBA.

Imagem ilustrativa da Medalha Digital

COORDENAÇÃO

Augusto Ferreira da Costa Neto

Doutor em Administração

augusto.costa@phd.iag.puc-rio.br

> Currículo Lattes

Marcelo Cabús Klötzle

Doutor em Economia pela Universitat Eichstatt (Alemanha)

klotzle@iag.puc-rio.br

> Currículo Lattes

PRÓXIMA TURMA

04 de maio de 2026

PRÉ-REQUISITOS

Curso de graduação em qualquer área e domínio da leitura em inglês.

CARGA HORÁRIA | DURAÇÃO

A carga horária mínima do programa é de 363 horas com 12 meses de duração.

AULAS/HORÁRIOS

Segundas, terças e quartas, das 19h15 às 22h30

INVESTIMENTO

R$ 35.400,00 à vista ou 24 parcelas de R$ 1.561,14.

CONDIÇÕES ESPECIAIS NÃO CUMULATIVAS

Matrículas antecipadas para Ex-alunos PUC-Rio1 e Empresas Parceiras2:

- 20% até 15/03/26;

- 15% até 30/04/26.

Demais candidatos:

- 10% até 15/03/26;

- 5% até 30/04/26.

Segundo MBA com 50% de desconto3:

- Faça seu segundo MBA no IAG PUC-Rio com 50% de desconto.

Desconto válido para portadores de diplomas de MBAs na área de Gestão/Negócios. Verifique junto à secretaria, através do WhatsApp (21) 99452-7756, se seu curso atende os pré-requisitos.

Inclusão:

- 20% para pessoas negras3, transexuais ou pessoas com deficiência4.

LOCAL

Prédio do IAG – Escola de Negócios da PUC-Rio

Rua Marquês de São Vicente, 225 – Gávea

Rio de Janeiro / RJ | CEP: 22451-900

CONTATO

Informações ou dúvidas, entre em contato com a Secretaria Acadêmica do IAG PUC-Rio: (21) 2138-9240 | contato@iag.puc-rio.br

WhatsApp: 21 99452-7756

11Desconto válido para ex-alunos PUC-Rio que concluíram os cursos de:

-

Especialização (360h), Graduação, Mestrado e Doutorado.

-

Formação e Aperfeiçoamento do IAG PUC-Rio (mínimo 180h).

2Verifique junto à secretaria do IAG se sua empresa está cadastrada como empresa parceira.

3Pessoas negras (pretas ou pardas), socialmente reconhecidas como tais, conforme lei 12.990/2014.

4Pessoas com deficiência, conforme lei federal 7853/1989 e decretos federais 3298/1999 e 5296/2004.

| Núcleo Básico |

|---|

| Núcleo Complementar |

|---|

| TCC |

|---|

Gerson Júnior

Marcelo Cabús Klötzle

Raphael Braga da Silva

raphael.braga@prof.iag.puc-rio.brSELEÇÃO

A seleção será realizada com base em entrevista (que pode ser pessoal, por telefone ou outro aplicativo de videoconferência) com a coordenação do curso, considerando os objetivos profissionais do candidato. Ao realizar a inscrição, será agendada a data da entrevista e, posteriormente, informado ao candidato se foi ou não aprovado para ingresso no curso. Só então será feita a matrícula.

PRÉ-REQUISITOS

Curso de graduação em qualquer área e domínio da leitura em Inglês.