MBA

GESTÃO DE

INVESTIMENTOS

MBA

GESTÃO DE

INVESTIMENTOS

PRÓXIMA TURMA

Clique no botão “AVISE-ME” e cadastre-se para ser informado quando forem abertas as inscrições para o curso. Se preferir, entre em contato pelo contato@iag.puc-rio.br ou por Whatsapp pelo (21) 99452-7756.

PRÉ-REQUISITOS

Curso de graduação em qualquer área e domínio da leitura em inglês.

CARGA HORÁRIA | DURAÇÃO

A carga horária mínima do programa é de 363 horas com 12 meses de duração.

AULAS/HORÁRIOS

Segundas, terças e quartas, das 19h15 às 22h30

INVESTIMENTO

R$ 33.793,00 à vista ou 24 parcelas de R$ 1.490,28. (Juros 0,5%)

LOCAL

Prédio do IAG – Escola de Negócios da PUC-Rio

Rua Marquês de São Vicente, 225 – Gávea

Rio de Janeiro / RJ | CEP: 22451-900

CONTATO

Informações ou dúvidas, entre em contato com a Secretaria Acadêmica do IAG PUC-Rio: (21) 2138-9240 | contato@iag.puc-rio.br

WhatsApp: 21 99452-7756

Rua Marquês de São Vicente, 225 – Gávea

WhatsApp: 21 99452-7756

OBJETIVOS DO PROGRAMA

O MBA em Gestão de Investimentos tem como objetivo levar seus participantes a desenvolverem conhecimentos teóricos e aplicados de gestão de recursos e suas ferramentas, proporcionando aos alunos tanto a compreensão do processo de investimentos no mercado financeiro, quanto a utilização de tais práticas em seus negócios.

No curso são abordadas as técnicas de análise e precificação de ativos e derivativos, entre eles os principais instrumentos de renda fixa e variável e dos fundos especializados, como hedge funds, imobiliários, de private equity e venture capital e de pensão, entre outros.

PÚBLICO-ALVO

Profissionais com nível superior, que buscam adquirir ou ampliar seus conhecimentos e técnicas sobre a gestão especializada de ativos financeiros, de forma a atuar como: gestores de investimentos no mercado de capitais em empresas com exposição internacional, analistas, gestores de risco, administradores de fundos de investimentos, consultores de investimentos e economistas.

MEDALHA E CERTIFICADO

Ao final do curso, o aluno que for aprovado em todos os créditos receberá uma Medalha Digital registrada em Blockchain e o Certificado do MBA.

Imagem ilustrativa da Medalha Digital

COORDENAÇÃO

Augusto Ferreira da Costa Neto

Doutor em Administração

augusto.costa@phd.iag.puc-rio.br

> Currículo Lattes

| Núcleo Básico |

|---|

| Núcleo Complementar |

|---|

| TCC |

|---|

Rafael Palazzi

SELEÇÃO

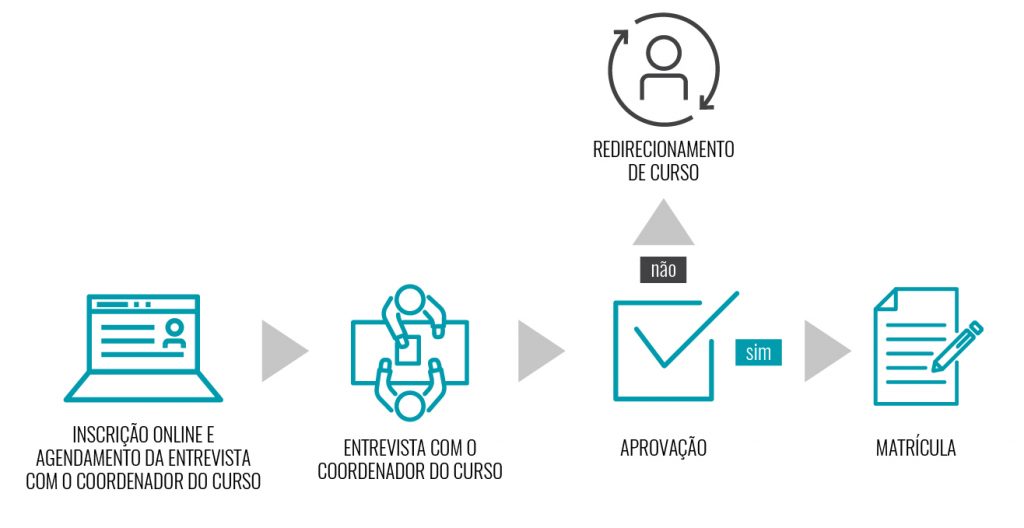

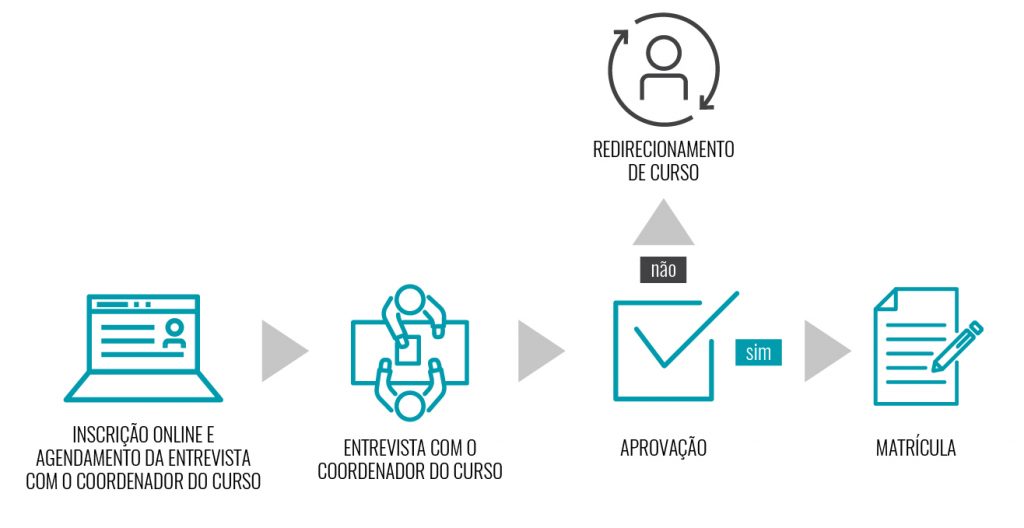

A seleção será realizada com base em entrevista (que pode ser pessoal, por telefone ou outro aplicativo de videoconferência) com a coordenação do curso, considerando os objetivos profissionais do candidato. Ao realizar a inscrição, será agendada a data da entrevista e, posteriormente, informado ao candidato se foi ou não aprovado para ingresso no curso. Só então será feita a matrícula.

PRÉ-REQUISITOS

Curso de graduação em qualquer área e domínio da leitura em Inglês.

OBJETIVOS DO PROGRAMA

O MBA em Gestão de Investimentos tem como objetivo levar seus participantes a desenvolverem conhecimentos teóricos e aplicados de gestão de recursos e suas ferramentas, proporcionando aos alunos tanto a compreensão do processo de investimentos no mercado financeiro, quanto a utilização de tais práticas em seus negócios.

No curso são abordadas as técnicas de análise e precificação de ativos e derivativos, entre eles os principais instrumentos de renda fixa e variável e dos fundos especializados, como hedge funds, imobiliários, de private equity e venture capital e de pensão, entre outros.

PÚBLICO-ALVO

Profissionais com nível superior, que buscam adquirir ou ampliar seus conhecimentos e técnicas sobre a gestão especializada de ativos financeiros, de forma a atuar como: gestores de investimentos no mercado de capitais em empresas com exposição internacional, analistas, gestores de risco, administradores de fundos de investimentos, consultores de investimentos e economistas.

MEDALHA E CERTIFICADO

Ao final do curso, o aluno que for aprovado em todos os créditos receberá uma Medalha Digital registrada em Blockchain e o Certificado do MBA.

Imagem ilustrativa da Medalha Digital

COORDENAÇÃO

PRÓXIMA TURMA

Clique no botão “AVISE-ME” e cadastre-se para ser informado quando forem abertas as inscrições para o curso. Se preferir, entre em contato pelo contato@iag.puc-rio.br ou por Whatsapp pelo (21) 99452-7756.

PRÉ-REQUISITOS

Curso de graduação em qualquer área e domínio da leitura em inglês.

CARGA HORÁRIA | DURAÇÃO

A carga horária mínima do programa é de 363 horas com 12 meses de duração.

AULAS/HORÁRIOS

Segundas, terças e quartas, das 19h15 às 22h30

INVESTIMENTO

R$ 33.793,00 à vista ou 24 parcelas de R$ 1.490,28. (Juros 0,5%)

LOCAL

Prédio do IAG – Escola de Negócios da PUC-Rio

Rua Marquês de São Vicente, 225 – Gávea

Rio de Janeiro / RJ | CEP: 22451-900

CONTATO

Informações ou dúvidas, entre em contato com a Secretaria Acadêmica do IAG PUC-Rio: (21) 2138-9240 | contato@iag.puc-rio.br

WhatsApp: 21 99452-7756

| Núcleo Básico |

|

Implicações de um mercado de capitais eficiente para a administração de carteiras. Análise e Avaliação de Performance de Carteiras: índices, análise de estilos e análise de atribuição. Estratégias de Administração de Carteiras. Estratégias Passivas: buyandhold, portfólios indexados (replicação total, amostragem estratificada, otimização quadrática, replicação sintética). Erro de Trajetória (trackingerror). Estratégias Ativas: market timing, stock picking. Alocação ótima de carteiras. Métodos de construção da matriz de covariância. Modelos de seleção de ativos: Treynor Black, Black Litterman. Administração de carteira de ações. Administração de carteira de renda fixa. Risco dos contratos derivativos: letras gregas. Duração, Convexidade e Imunização. Gerenciamento de risco: montagem de “hedge” para um investimento em renda fixa. Arbitragem entre DI futuro e LTN. Hedge com swaps. Estratégias de futuros e opções na administração de carteiras. Valor e Risco: conceitos e mediação. Processos de otimização. Ferramentas de Análise de Risco: cenários, análise de sensibilidade, árvores de decisão, simulação de Monte Carlo. Value at Risk (VaR): conceito, modelos paramétricos, modelos de simulação. Var de instrumentos não lineares, VaR de títulos de renda fixa. Problemas com VaR. Teoria dos Valores Extremos. Testes de Stress. Backtesting: Kupiec, Christoffersen. Risco de Crédito. Risco Operacional. Gestão de risco em fundos. Tipos de ativos de renda fixa: instrumentos do Mercado monetário. Títulos governamentais/ Mercados de Strips. Títulos corporativos. Medidas de retorno dos bônus. Analise do preço dos Bônus. Analise do Yield spread. Bootstrapping. Estrutura a termo das taxas de juros: estrutura a termo das taxas de juros. Teorias da estrutura a termo: modelos de ajuste (interpolação linear, cubic spline, Nelson-Siegel e Svensson). Duração e Convexidade. Bônus com garantias. Floating Rate Notes. Mortgage-Backed Securities. Negociações de títulos no Brasil: formação de preço e rentabilidade de títulos pré e pós fixados. Introdução. Análise e projeção de balanço. Análise das operações da empresa; Análise financeira. Processos e técnicas de avaliação: teorias e técnicas de avaliação de ações. Modelos de avaliação de ações; Modelo de dividendo descontado; Modelo de crescimento constante (modelo de Gordon); Modelo de crescimento de 2 e 3 estágios; Definição de fluxo de caixa da firma e fluxo de caixa do acionista. Crescimento do fluxo de caixa. Modelos de fluxo de caixa descontado. Custo de Capital: cálculo, aplicações. Avaliação por múltiplos. Análise técnica clássica: Dow, Elliot, Pivots, Fibonacci. Força de mercado. Ciclos e padrões temporais. Análise de Tendências: breakouts, retracements, Médias Móveis. Análise gráfica: barras, ponto-figura. Candles. "Trading systems" e " Money and Risk management. Contratos a termo e futuros: instrumentos, precificação e hedge. Swaps Opções: precificação. Principais estratégias de operações conjuntas. Modelo Binomial. Modelo de Black & Scholes. Estratégias com opções, futuros e swaps. Mercado Brasileiro. Estimação e Testes: regressão linear simples e composta. Variáveis Dummy. Violações dos Pressupostos Básicos. Processos Estocásticos e Séries Temporais: modelos univariados e multivariados, modelos ARCH/GARCH, VAR, raiz unitária e cointegração. EstatísticaDescritiva. Distribuiçãode probabilidades. Medidasde tendência central e dispersão. Intervalos de confiança e teste de hipótese. Análise e Projeção do Fluxo de Caixa de Empresas. Avaliação de Ativos Financeiros. Orçamento de Capital. A estrutura de capital e a política de dividendos. O financiamento a curto e longo prazo e o impacto sobre o valor. Investidores Institucionais. Hegde Funds: estratégias. Fundos de fundos, carteiras multi-managers, avaliação de performance e futuro dos hedge funds após a crise. Fundos de mercados emergentes. Private Equity e Venture Capital: avaliação e estratégias, setores. Fundos de Pensão: estratégias e políticas de investimentos, gestão de riscos (riscos para o fundo de pensão, gestão de riscos em planos BD, CD e CV, Asset Liability Management (ALM) (objetivos dos estudos de otimização, modelagem do ativo e do passivo. modelos estáticos, determinísticos e estocásticos). Ambiente Financeiro. Risco e Retorno: conceitos e definições. Teoria das Carteiras: Carteiras eficientes. Medição de retorno e risco de uma carteira. Princípios de diversificação de carteira-risco diversificável e risco sistemático. Modelos CAPM e APT. Teoria de mercados eficientes. Fundos de Investimentos. Contas Nacionais (conceitos básicos de PIB, PNB e seus componentes, poupança doméstica, demanda interna, transação corrente como poupança externa, etc.). Balanço de Pagamentos (principais contas). IS/LM e Mundell-Fleming. Avaliação de Regimes Cambiais (fixo puro, flutuante puro e variações: bandas cambais e flutuação suja). Câmbio e Paridade de Juros (câmbio real e câmbio nominal, determinantes da taxa de câmbio, relação entre câmbio e juros, etc). Risco País e Risco Soberano. Política Fiscal (conceitos básicos – déficit nominal, primário, NFSP – efeito sobre os diferentes regimes, regra do multiplicador do orçamento equilibrado, etc.). Política Monetária (instrumentos, canais de transmissão, efeitos de CP e LP da inflação, estruturas de política monetária – ancoragem cambial, controle de agregados monetários, metas de inflação -, PIB potencial, regras x discricionariedade, teoria de Banco Central independente). Ataques Especulativos e Contágio. Zona Monetária Ótima. Subprime (SIV, CDO, desequilíbrio macroeconômico, falta de regulação, política monetária e bolhas, etc.). Fluxo de caixa: conceitos básicos, convenções e simbologias. Juros simples e compostos. Regimes de capitalização. Valor presente, valor futuro e taxa interna de retorno. Série uniforme e equivalência de fluxos de caixa. Séries de Pagamentos. Noção intuitiva de limites e derivadas. Técnicas de Otimização. |

| Núcleo Complementar |

|

Preliminares: processos estocásticos, teorema fundamental da precificação de ativos, precificação por Martingale e simulação de Monte-Carlo. Derivativos de Ações: superfícies empíricas de volatilidade, modelos de volatilidade local, modelos de volatilidade estocástica, modelos de jump, aplicações. Derivativos de Renda Fixa: definições básicas, modelos de taxa spot de um fator, modelos de taxa spot de dois fatores, HJM, modelo LIBOR, extensões. Risco de Crédito. Finanças Comportamentais: princípios e implicações. Mercados Ineficientes: Anomalias de mercado, Sentimento do Investidor. Teoria do Prospecto, Vieses Heurísticos, Sobre e Sub-reação. Limites a Arbitragem. Finanças Comportamentais e Value Investing. Neurofinanças. Editor do Visual Basic for Applications (VBA). Funções e sub-rotinas. Macros. Variáveis. Estruturas de Controle. Desenvolvimento de programas para aplicações práticas em finanças. |

| TCC |

|

SELEÇÃO

A seleção será realizada com base em entrevista (que pode ser pessoal, por telefone ou outro aplicativo de videoconferência) com a coordenação do curso, considerando os objetivos profissionais do candidato. Ao realizar a inscrição, será agendada a data da entrevista e, posteriormente, informado ao candidato se foi ou não aprovado para ingresso no curso. Só então será feita a matrícula.

PRÉ-REQUISITOS

Curso de graduação em qualquer área e domínio da leitura em Inglês.